双碳背景下的光伏、风电投资

2022-02-27 青野鸿蒙

光伏投资大年又来了?硅料硅片价格连涨六周

2022-02-27 来源:21财闻汇

“符合招聘条件后,公司都会电话安排线上面试的。”2月25日,双良硅材料包头有限公司(下称双良包头公司)人力资源部一位工作人员在电话中告诉21世纪经济报道记者,公司近期的确在大量招聘,但是由于包头市及周边城市的疫情不明朗,“我们现在暂停公布初选通过的名单,具体面试时间以电话通知为准,没收到电话的也不要着急,公司都会陆续安排的。”

从去年11月至今,双良包头公司的招聘、面试就没有停过,最新的招聘岗位于2月26日上午披露,火热招聘的背后是中国光伏行业景气度的高涨推动了对于上游硅料、硅片的需求。

就在双良包头公司大量“招兵买马”的同时,PVinfolink披露的最新数据显示,硅料、硅片的价格又涨价了。

连续反弹已达六周

2月23日,PVinfolink披露了最新一期的光伏数据,硅料、多晶硅片、单晶硅片的价格均集体上涨。

其中,多晶硅致密料较此前一周上涨了1元,涨幅为0.4%,均价为242元/公斤,这已经硅料连续上涨的第6周。

21世纪经济报道记者注意到,多晶硅致密料从去年12月1日的269元/公斤开始下跌之后,一路曾跌至12月29日的230元/公斤,跌幅一度达到14.5%。

就在市场一片悲观预期中,硅料在2022年1月初止跌,并在1月26日开始反弹。从230元/公斤反弹至目前的242元/公斤,硅料在过去1个月的时间里涨幅达到了5.22%。

较之硅料而言,硅片的下跌、止跌与反弹都要提前一些,目前也连续反弹了6周。

单晶硅片(166mm/165μm)、单晶硅片(182mm/165μm)均从去年11月24日一直跌到12月22日,彼时两种硅片的均价分别从5.75元/片、6.87元/片跌到4.9元/片、5.7元/片。

PVinfolink2月23日的数据显示,单晶硅片(166mm/165μm)、单晶硅片(182mm/165μm)已经分别涨至5.35元/片和6.45元/片,反弹幅度分别达到12.86%和13.16%。

单晶硅片(210mm/160μm)的价格目前为8.50元/片,较此前的低点7.7元/片已经反弹了10.39%。

相比单晶硅片而言,多晶硅片的反弹力度最大。PVinfolink2月23日的数据显示,多晶硅片的价格较此前一周上涨了0.03元,涨幅为1.3%,均价为2.28元/片,这一价格较此前的低点1.79元/片,近两个月涨幅约27.37%。

“就我们目前的调研情况来看,硅料实际供应量的提升速度有限。”某券商电新行业分析师告诉21世纪经济报道记者,今年一季度,硅料整体的新增供应量对比硅片拉晶环节的新增需求量来说,“仍然是不足的,同时在拉晶环节抬升开工率的背景下,短期硅料供应和需求之间错配关系难解,硅料价格小幅上涨依旧是大概率事件。”

硅片生产企业纷纷上调价格

光伏产业大致分为硅料、硅片、电池片、组件及电站5个环节,硅料是产业最上游的环节,光伏电站是最下游的应用领域,随着硅料、硅片价格的反弹,部分企业也开始调价。

2022年1月初开始,隆基股份(601012.SH)与中环股份(002129.SZ)这两大硅片龙头开始陆续上调硅片价格。

1月16日,隆基股份在官网宣布硅片价格上调。十天之后,1月26日,中环股份宣布硅片价格上调。

紧接着第二天,即1月27日晚,隆基股份再次上调硅片价格。2月22日晚,隆基股份年内第三次上调硅片价格。次日,其他二线硅片企业纷纷跟进调涨报价。

“中环股份目前还没有上调价格的消息,但我们觉得早晚也会上调。”上述券商电新行业分析师如是说。

由于硅料与硅片在去年的价格疯涨,使得硅料、硅片类上市公司2021年业绩快报都表现不错。

硅料方面,通威股份(600438.SH)2021年归母净利润为82.03亿元,同比增长127.35%;大全能源(688303.SH)预计2021年归母净利润为56亿元~58亿元,同比增长436.69%~455.86%。

硅片方面,上机数控(603185.SH)2021年归母净利润为16.37亿元,同比增长208.01%;双良节能(600481.SH)2021年归母净利润为3.12亿元,同比增长127.24%。

国元证券研报指出,相较2021H2硅料供不应求的情况,2022H1行业供需紧张情况有望逐步趋缓,“但考虑到在其直接下游硅片环节集中扩产的情况下,新硅片产能采购开工的硬性需求,或放大硅料供需紧张程度,供给或仍然偏紧。”

既然硅料、硅片的景气度依然很高,为何相关上市公司的股价却涨跌不一呢?

截至2月25日,今年以来,通威股份下跌了6.38%、大全能源下跌了12.46%、上机数控下跌了4.89%、京运通(601908.SH)下跌了5.13%、隆基股份下跌了13.50%、但中环股份上涨了13.75%、双良节能上涨了22.27%。

那么,今年的光伏行业上市公司的股价会不会像去年一样上涨吗?

创金合信新能源汽车基金经理曹春林认为,新能源还会是未来几年很好的赛道之一,但可能不会像2021年那么耀眼。“我最看好储能和光伏。目前光伏发电在全球发电量中占比还很低,未来发展空间很大,行业天花板最高。”

Wind光伏指数去年11月23日创出5612.40点之后,就一路跌至今年2月14日的4158.35点,跌幅一度达到25.91%。2月25日,Wind光伏指数以上涨1.70%报收4714.67点,较4158.35点已经反弹了13.38%。

上述某券商电新行业分析师比较乐观,在他看来,光伏依旧是今年不错的投资机会,“部分个股有可能继续创出新高,尤其是硅料、硅片类企业。”

“中国的光伏企业是全球竞争优势最明显的,很多环节如组件占了全球绝大多数的市场份额。”不过,曹春林也坦言,投资中有一个问题,就是有些时候市场的预期过高。“产业本身有自己的发展规律,比如通常需要两年、三年才能完成某个过程,而资本市场有时候会认为一年就能完成,给予一个很高的估值,我觉得预期过高,可能是市场的分歧所在。”

在二级市场对于光伏产业的投资分歧犹存的时候,双良节能包头公司的招聘依旧火热,从拉晶班长、主管到拉晶学徒,再到机加操作、再到方棒、圆棒检验员,几乎涵盖了硅片生产的所有岗位。

风电行业迎来开门红,风机价格降价潮或已止步

2022-02-27 来源:财闻汇 作者:杨坪

进入2022年以来,风电行业迎来开门红。

据西部证券不完全统计,2022年1月国内风机招标量10.56GW,同比增长266%,环比增长41%,其中陆上风机招标量7.16GW,同比增长148%,环比下降4%,海上风机招标量为3.40GW。

在风电行业招投标火爆的情况下,风机价格走势如何,引发市场关注。

如2月9日,华润电力阿巴嘎旗别力古台500MW风电项目开标,平均报价折合单价2092元/kW,最低报价减去塔筒后约1550元/kW-1600元/kW,刷新截至目前的风机最低价格;1月27日,浙能台州1号项目公开中标情况,风电主机含塔筒价格低至3548元/kW,如果塔筒价格按照450元/kW折算,该项目主机价格低至3098元/kW,也刷新了截至目前的海上最低主机单价。

不过,从近期的招标价格来看,主机价格已经有止跌企稳的趋势。

21世纪经济报道记者注意到,A股市场上一线的风电龙头企业仍保持了较高的业绩增速。在风电平价态势下,不少相关产业链公司已采取了降本增效的相应措施。

风机降价似现企稳信号

在经历了2020年末以来热火朝天的抢装,我国风电产业逐渐迈入平价时代。从2021年下半年开始,风机招标价格现下降趋势,牵动了不少市场人士的心。

21世纪经济报道记者注意到,在2021年6月,在全国各地的整机市场中,3MW级别的整机商参与的全市场报价平均价格为2,616元kW,4MW组表的全市场整机商参与的平均价为2,473元/kW。但到2021年末,陆上不含塔筒风机采购最低中标价格紧贴2000元/kW,较半年前明显下降。

2022年1月,部分风机招标项目的最低报价再创新低。

“随着风电市场的火爆,目前产业链上,包括整机厂商、零部件厂商等,都愿意扩大产能去抢占市场,或者增加未来市场的供给量,随着产能增长相对于价格就有所下降,这也就是为什么风机价格户下降,但是产业链整体会保持一个还不错的利润率方向。”2月24日,国内一家风电行业资深产业人士受访指出。

此外,据该产业人士介绍,在海上风电快速平价背后,还有另外的原因在于,2021年海上风机出现抢装潮,在抢装的情况下,就造成产业链的相对紧张,会出现一些价格失衡,或者说是价格失真。而今整体产业链没有那么大的抢装压力,会出现价格的理性回归,这是一个正常的状态。

值得注意的是,在经历2021年风电价格的快速“平价”化后,也有部分市场人士认为,当前风电的招标价格呈现出企稳态势。

2月中旬,明阳智能曾在互动平台表示,根据公司自身统计,风电行业招标均价已经持续5个月保持稳定,2022年以来略有回升。随着机组大型化带来的成本下降持续进行,风机中标价格稳定或上升将对经营带来积极的影响。

据公开资料显示,2月15日,京能查干淖尔电厂风光火储氢示范项目苏左旗500MW风电项目和京能查干淖尔电厂风光火储氢示范项目阿巴嘎旗300MW风电项目风力发电机组及附属设备(含塔筒)采购中标候选人公示中,明阳智能作为中标候选人第一名,中标了京能查干淖尔电厂风光火储氢示范项目苏左旗500MW风电项目I标段(300MW),投标报价70335万元,折合单价2344.5元/kW。

2月18日,国家能源集团旗下龙源电力风机集采开标。9个项目中,最低投标报价折合单价为电气风电的1705元/kW。项目投标平均折合单价在1821元/kW-2217元/kW之间。有行业观察人士分析,除了个别项目,大多数项目均价都在2000元/kW,从机型分析,降价潮或已止步。

降本增效成市场趋势

值得一提的是,回望2021年,虽然风机价格下降,但从头部企业的业绩来看,却表现仍较为优异。

受益于大型化、科技化、产业链优化等降本增效举措的持续带动,风电行业龙头均取得了不错的业绩表现,行业景气度持续上升。

1月11日,运达股份披露2021年度业绩预告称,2021年运达股份预计实现净利润4.3亿~5.5亿元,同比增长148.55%~217.91%;1月25日,明阳智能公告2021年业绩预告,预计实现净利润29亿~32亿元,相较2020年同比增长111.05%~132.88%;海力风电发布2021年业绩预告,2021年预计净赚10.46-12.31亿元,同比去年增长70%-100%。

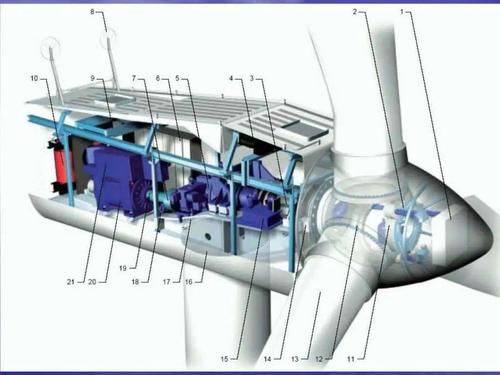

事实上,2021年陆上风电平价之后,机组大型化推动了降本大趋势,供应链格局进一步优化。

前述资深产业人士认为:“这些企业之所以仍能保持较高的经济效益,在于产业链不断降本增效,比如有一些进口重要部件实现替代;第二就是来源于风机大型化,比如增加4兆瓦、5兆瓦以上的机型新增订单等,利用大型风机提高风能转化效率。”

金风科技在答投资者问时也提到,公司积极采取各类措施持续优化经营,如控本、降费,提升研发投入产出率,通过精益制造提升生产运营效率,推动机组设备产品的平台化、组件模块化、设备轻量化等。同时,公司也在全优产业链的建设上关注共同的价值创造与分享,通过与供应商的协同降本,提升交付效率、推动毛利率改善。

2月24日,金风科技证券部人士对21世纪经济报道记者直言:“整机的技术进步也在加快,加上平价时代来临后,风电全产业都需要降本,支持行业的规模化发展。站在未来发展的角度,每年风电整机的装机规模都会比十三五期高很多,所以对整个产业链来说,大家对于未来的发展会很有信心。”

该证券部进一步补充道:“在规模化发展的前提下,降本的速度也会继续的加快,但是对公司和整个产业链来说,目前市场上的报价形成的订单,其实是需要在一年半到两年以后才执行的,所以对于整机厂商来说,会有一个比较长的时间和空间去做技术降本和生产制造降本的。”