史无前例!银行理财也开始亏钱了!20余只理财产品首见跌破本金

2020-6-11 青野鸿蒙

近日,一则银行理财产品净值浮亏的消息,掀起投资市场巨大波澜。

由于银行理财一贯以“稳健”形象示人,理财产品净值回撤,甚至浮亏,被一些市场人士解读为,银行理财亏损时刻的到来。

实际上,今年以来已有多家银行理财的净值一度跌破本金。

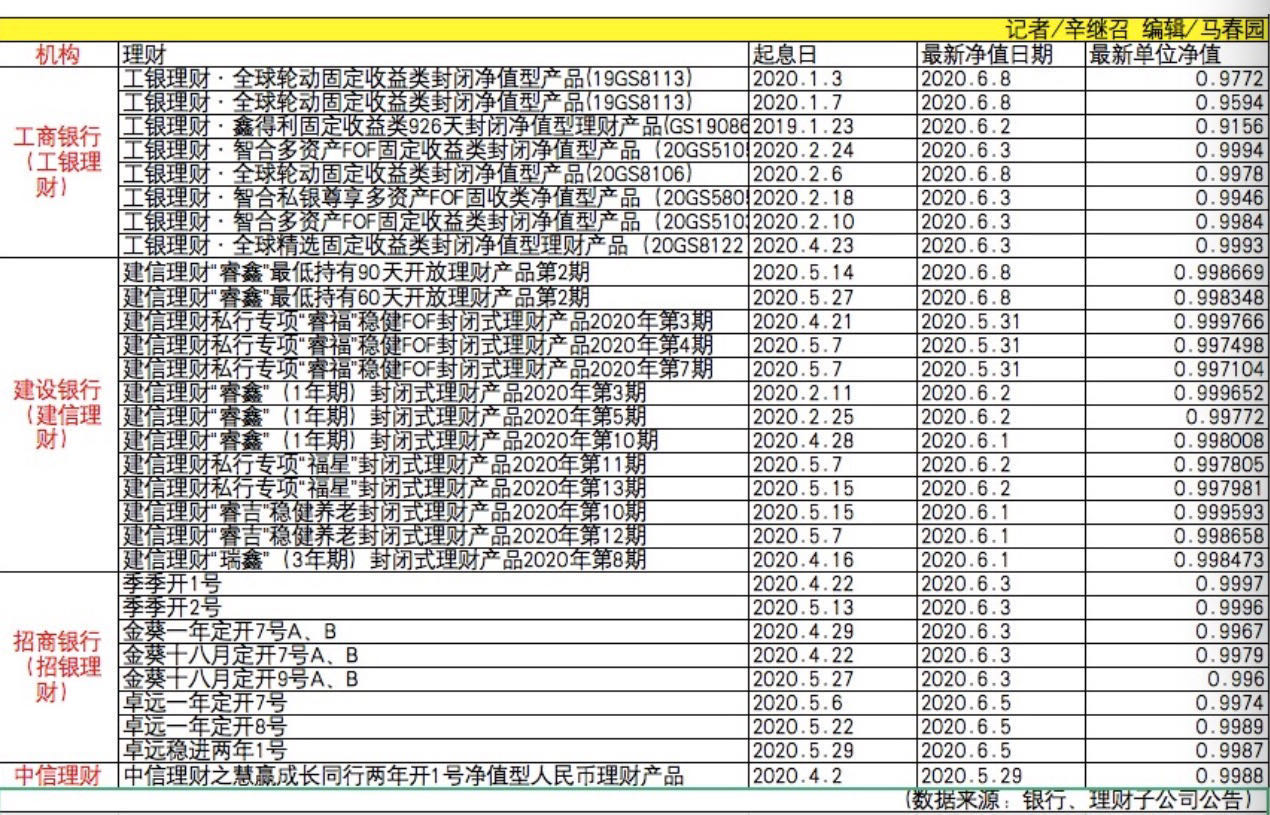

6月10日,21世纪经济报道记者根据理财公告梳理,包括工商银行(工银理财)、招商银行(招银理财)、建信理财、中信理财等机构的20余只银行理财产品的最新份额净值低于1,绝大多数为刚成立不久的固收类理财。

多位业内人士指出,银行理财近期出现净值浮亏的原因,是由于银行理财的投资对象主要是债券,经过近两年的牛市后,4月以来债市震荡调整。但纯债类银行理财的回撤幅度远小于债券型基金。

摆在银行理财子公司面前最重要的考验是,公募基金已经过20多年的投资者教育,但在“资管新规”发布两年后,银行理财才开始真正打破“刚兑”,投资人如何才能接受银行理财业绩的合理波动。

银行理财浮亏已不鲜见

在债市大幅震荡调整下,纯债类银行理财出现了净值浮亏。

6月10日,21世纪经济报道记者在招商银行App看到,招行代销招银理财的一款名为“季季开1号”的固收类理财产品,于4月17日成立,截至6月3日的近1月年化收益率为-4.42%,同时该产品的净值也跌破1,至0.9997。

另一款“季季开2号”固收类理财于5月13日成立,截至6月3日的近1月年化收益率为-0.63%,净值跌至0.9996。

根据产品说明,上述两款理财产品均为定期开放型,每三月开放一次,100%主投固收类资产,不参与股市,通过票息收益积累,根据市场变化择机交易。

工商银行代销工银理财的产品也有数只净值跌破1。

例如,“工银理财•全球轮动固定收益类封闭净值型产品”中的“19GS8113”、“19GS8114”,至6月8日份额净值分别为0.9772、0.9594。“工银理财•鑫得利固定收益类926天封闭净值型理财产品(GS19086)”成立于2019年1月23日,投资标的为恒逸石化增发股份,占投资组合的比例为98.43%,今年3月10日以来份额净值低于1,至6月2日为0.9156。

建设银行代销建信理财有超过10只理财产品净值跌破1。

例如,“建信理财睿鑫最低持有90天开放第2期”理财产品于今年5月14日成立,最新净值是0.998669;另一款代销“建信理财睿鑫最低持有60天开放第2期”最新净值0.998348。

股份制银行所属的理财子公司中,中信银行代销“中信理财之慧赢成长同行两年开1号净值型人民币理财产品”,成立于今年4月2日,至5月29日净值是0.9988。

净值为何跌破1?

资管新规之后,银行理财开启净值化转型,将估值方式从原摊余成本法切换到市价法。

一位华东股份制银行理财人士对记者表示,银行理财跌破净值早已出现。由于采用市价法,金融市场波动会实时传导至理财产品的净值表现。今年3月,境外美元债出现暴跌时,该行投向美元债的理财产品也出现过净值短期跌破1的情况。

多位业内人士认为,银行理财近期出现净值浮亏的原因,是由于4月以来债券市场大幅震荡所致。同期,债券型基金也出现浮亏。

一家大型银行理财子公司固收投资部门负责人对21世纪经济报道记者表示,银行理财出现回撤比较明显的是纯债类产品,主要是由于近期债市调整,1年期、3年期债券收益率上涨了100BP,5年收益率、10年期收益率也分别上涨了50BP、20BP。

他表示,纯债类理财产品的收益包括两部分——票息收益、资本利得收益。此次债市调整影响比较大的多是4月发行的产品,发行时间只有1个多月,债市震荡导致资本利得收益减少,票息的弥补还暂未赶上资本利得的损失,所以出现较大波动。

记者查阅招行App,其代销“季季开1号”成立初期净值平稳增长,5月债市连续调整后,6月3日净值回落至0.9997,在近一个月净值实际下跌了-0.34%,而手机银行展示口径为年化收益率,相当于把一个月的下跌放大到整个年度,数值放大了12倍,折合年化数据是-4.42%。

另一位华南股份行投资经理对记者表示,如果采用摊余成本法估值,债市震荡会平摊到每一天,净值波动不明显。如果采用市价法估值,成立时间比较久的产品,债券的跌幅出现资本利得损失会被票息抵消掉;成立时间较短的产品,票息收益积累慢,投资经理缺少债券平仓的时间,负的资本利得快速释放,导致在一定时间段内收益是负的。

上述固收负责人认为,银行理财转型的方向是要完全符合资管新规的真净值要求,但净值表现与债市等市场走势高度相关。净值化转型中,固收类产品波动甚至出现亏损是难以避免的。

近期债市的调整中,债券型公募基金回撤幅度远大于纯债类银行理财产品。Wind数据显示,截至6月7日,有数据可查的3240只债券基金中,近1个月回报为正向收益或0的仅有261只,约92%的债券基金近1月回报出现了亏损。中长期纯债基金中,东吴鼎利、国金惠安利率债C、国金惠安利率债A、长盛年年收益A、长盛年年收益C等近1月回报低于-3%。

“抄底”时刻到来?

经过前期大幅调整后,纯债类理财产品是否可以抄底?

债市调整,有的个人投资人选择了股票型基金。“我买的是一款组合型债券型基金,一开始稳定增长,但5月增速开始放缓,6月更是扩大了跌幅,可能和市场的恐慌抛售有关。不过这属于正常调整,但我没必要在它跌的时候把钱放在那里,所以卖掉后买了定投的股票型基金。”一位上海的个人投资者对记者说。

对于债市震荡的原因,光大证券固定收益首席分析师张旭认为,近期债券收益率的波动,更多源于市场对货币政策预期的改变,而不是受到基本面和货币政策本身的驱动。

他表示,4月以来货币政策取向一直是“稳健的货币政策要更加灵活适度”,并没有发生实质性的转变,期间部分投资者对于政策“先是过松后是过紧”的预期都是不太理性的。

上述固收人士表示:“我们的理财产品投资策略也在调整,一般选择1-3年久期、AA+以上债券品种作为配置标的。对于开放式理财产品,不会配置非标品种。对于利率债,将根据市场行情建仓或波段操作,而不从配置角度操作。”

他认为,债市“牛市”已接近2年,今年以来经过两轮调整,一是4月底到5月中旬,随着地方债扩容,对经济好转的预期升温,3-5年期债券品种利率上升30-50BP;二是5月中旬至今,5月重启7天期逆回购后,债市估值重定价,1-3年的利率债、信用债再次调整70BP,10年期国债、国开债调整40BP,回到了疫情前的水平。

他说:“我们认为债市已经调整到位,对后市持谨慎乐观态度,债市牛市不会那么快终结。债券类理财目前是有配置价值的。”

证券时报:银行净值型理财产品惊现“浮亏” 都是债市滑坡惹的祸

债市持续调整之下,相关理财产品收益率乃至一级市场发行都受到不同程度影响。债市的“踩踏式”下跌,也导致债券型基金和相关银行理财产品净值出现大幅回撤,部分产品最近一个月年化收益率还出现负数情况。

以招商银行代销的旗下理财子公司季季开1号为例,该产品成立于4月中旬,为纯债净值型产品,每3个月定期开放申赎。5月下旬以来,该产品单位净值跌至0.997,近一个月年化收益率则为-4.42%。

事实上,出现“亏损”的不止这只产品。记者注意到,还有多家银行、理财子公司发行的净值型理财产品最近一个月年化收益率为负数,导致分行客户投诉。

兴业证券固收研究团队认为,往后看,严监管+打击金融套利也是影响市场走向的重要因素,未来一段时间债市仍可能是“大波折大反复、区间震荡”的格局,资本利得机会让位于票息价值。

理财产品收益现负值

5月份以来,“浓眉大眼”的债券基金、债券型银行理财产品持续下跌,“稳稳的幸福”不见了。

Wind数据显示,5月至今,中长期纯债型基金指数、债券型基金指数最大跌幅都在1.3%左右,混合债券型一级基金指数、二级基金指数也出现不同程度下跌。

其中,中长期纯债基金中还有多只产品净值下跌10%以上,短期纯债基金则有66只在这一期间累计下跌2%以上。与习惯了波动的基金投资者相比,购买债券型理财产品的银行理财投资者明显不适应这种波动。

以招商银行代销的旗下理财子公司季季开1号为例,该产品成立于4月中旬,为纯债净值型产品,每3个月定期开放申赎。5月下旬以来,该产品单位净值跌至0.997,近一个月年化收益率则为-4.42%。

事实上,出现“亏损”的不止这只产品。记者注意到,还有多家银行、理财子公司发行的净值型理财产品最近一个月年化收益率为负数,直接导致分行客户投诉。

“关键的原因还是在于5月以来的这波债市调整,基本面、资金面、监管层面各种‘坏消息’不断,导致债市‘踩踏式’下跌,各期限收益率都大幅上行,债券价格下跌,债券型的银行理财产品净值也就跟着下来了。”一位股份行资管部人士认为。

兴业证券固收研究团队认为,4月底以来债市的下跌不完全是基本面的问题,而是流动性、基本面及政策监管多重因素作用的结果。

据了解,5月上旬的市场回调主要来自基本面的压力,经济回暖幅度和速度超预期;5月下旬则是供给压力叠加央行宽信用政策,加上市场降息预期落空,修正了此前市场对资金面的过度乐观;6月初的市场则受监管打击金融套利影响较大。

“5月之前市场对宽松的预期过高了,那时候绝对利率水平比较低,债基、债券型理财的净值表现都是很好的,但宽松迟迟不来,基本面又好转,整个市场就突然转向了。”有理财子公司固收投资部门负责人称。

该负责人认为,往后看还不好说这波调整要到什么时候,但在昨天央行开展600亿元逆回购操作,并“剧透”月中续作MLF之后,债市悲观情绪已经有所缓和。

“对此,除了通过交易策略减少净值回撤外,银行也需要加大投资者教育,客户对银行理财的观念其实也要转变了。”一位理财子公司相关负责人认为。

前述负责人称,过去很长时间里银行理财给人一种保本保收益的感觉,但资管新规后,新产品不得再承诺保本保收益,像前面这种纯债净值型产品的产品净值就会随着市场情况波动,部分客户甚至分支机构的营销人员可能还在接受过程中,“投资者教育任重道远。”

取消或推迟发行增多

二级市场的大幅调整,除了促使债基、银行理财产品净值出现回撤外,一级市场发行也受到一定程度的波及。

Wind数据显示,5月最后一周以来,已有合计35只信用债宣布取消或推迟发行,总规模超过320亿元,较此前有所增多。其中,6月第一周就有17只取消或推迟发行,合计规模145亿元。

招商证券固收团队称,虽从绝对规模上看,6月首周取消发行量不大,但相对发行规模的比例却创下2018年以来新高,这意味着市场“风声鹤唳”之下,允许发行人试水的机会正在减少,短债滚动难度加剧。

该团队认为,一级市场新券发行的痛点不再单纯体现于需求端,融资成本的骤升正在促使发行人放缓融资计划。期间,投资者不确定后市调整时长和幅度,导致无法给一级新券正确定价,只能选择观望。

“最近一周我们有几只承销的信用债都取消发行了,推迟发行的倒不多,发行人还是觉得成本上得有点太快,想再等等看,尤其是资金需求还不是特别迫切的发行人。”一位股份行投行部人士表示。

另一边,6月第一周利率债发行量也环比大幅收窄,特别是地方债从过去三周的“天量”发行回落至500亿以下。

不过,与二级市场的大幅调整相比,利率债一级市场需求端还保持不错水平。

兴业证券固收团队认为,两方面因素导致利率债一级市场强于二级市场,一是利率债净供给大幅减少,商业银行存在相对刚性的配置需求;二是经过调整,当前的收益率水平对于配置盘来说,已经具备一定的配置价值。